Когда ждать роста доходности? Главные вызовы для майнеров биткоина в 2023 году

Ситуация на рынке бросает вызов майнерам исторически первой криптовалюты. С какими именно трудностями им предстоит столкнуться в 2023 году и у кого есть возможности для хорошего заработка?

Хотя майнеры биткоина, в отличие от майнеров многих альткоинов, отличаются оптимистичными прогнозами в отношении первой криптовалюты (что подтверждается долгосрочным ростом показателей совокупно задействованных вычислительных мощностей в сети), в 2022 году все они столкнулись с рядом серьезных препятствий. Стратегия «рост любой ценой», которая возможна только при постоянном вливании капитала, в частности в приобретении новых устройств для добычи BTC, использовалась многими энтузиастами и в 2021, и в 2022 году, но привела к серии неудач и банкротств во время затянувшейся криптозимы.

В 2023 году наблюдаются небольшие положительные изменения доходности майнеров в перерасчете на хеш-цену: за последние месяцы динамика роста курса BTC выше, чем роста общего хешрейта. Сам же индекс хеш-цены в годовом выражении снизился:

Источник: hashrateindex.com

Однако ситуация на рынке все еще неопределенная. Эксперты предполагают, что при том сценарии, когда биткоин заметно подорожает в 2023-м, инвесторы начнут массово вкладываться в майнинг-предприятия. Затем совокупный хешрейт вырастет, а доход в перерасчете на хеш-цену начнет постепенно снижаться. Вопрос, волнующий майнеров – насколько вероятно ралли биткоина и сколько времени потребуется для вливания новых инвестиций? Таких, чтобы хеш-цена вернулась к условному равновесию (не оказалась перекуплена и не была недооценена).

Эксперты рынка отмечают, что только те из майнеров, кто генерирует прибыль при текущей «равновесной хеш-цене», в первую очередь интересуют долгосрочных инвесторов. В то время как хеш-цена сформировалась на уровне от 6 до 8 центов за терахеш в день, многие майнеры продолжают генерировать недостаточную прибыль и не покрывают даже свои издержки.

В таких условиях многие кредиторы пересматривает существующие договоренности с майнинг-компаниями на менее выгодные для себя, как в случае с Greenidge Generation. Объяснить их мотивацию достаточно просто – отказаться взыскивать долги сейчас зачастую лучше, чем обанкротить компанию, которая в будущем может оказаться крайне доходной.

Стоит отметить и стратегию производителей ASIC в условиях криптозимы: если конечный товар не получается реализовать на рынке в настоящий момент, они разворачивают эти мощности для «самомайнинга» (self-mining), предполагая, что в будущем издержки окупятся.

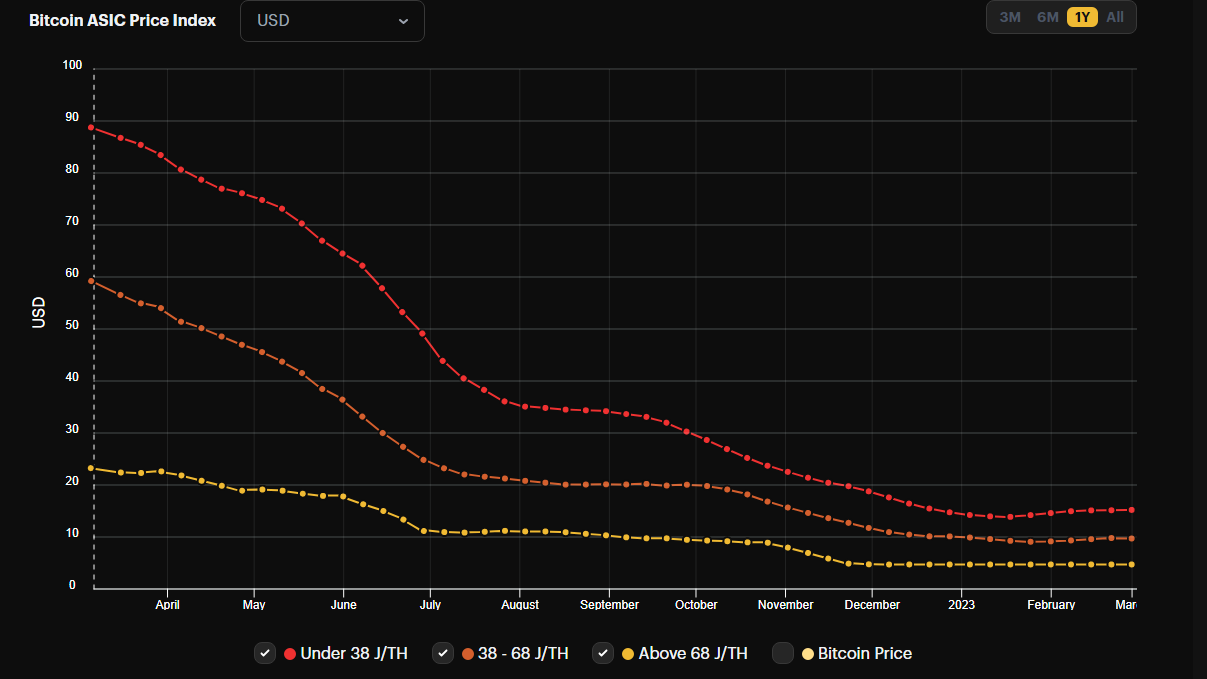

Показатели на фондовых рынках подтверждают все вышеприведенные данные. Многие публичные майнеры в настоящий момент торгуются на 90% ниже своих пиковых значений, и этот бизнес оценивается крайне низко. Что косвенно подтверждается снижением цен на ASIC-оборудование. За год цены снизились более чем в пять раз:

Источник: hashrateindex.com

Тем не менее, акции криптовалютных компаний остаются очень волатильными и имеют сильную корреляцию с ценой BTC. В таких сложных условиях многие стали называть криптоиндустрию «неинвестируемой отраслью» (куда никто не хочет вкладывать деньги). Специалисты отмечают, что такой подход не учитывает всей специфики бизнеса, связанного с майнингом. Для лучшего понимания ситуации, они предлагают разграничить бизнес-модели внутри отрасли.

С одной стороны, у нас есть майнеры, у которых имеются соответствующие энергетические ресурсы, а также права на них и на производство энергии (есть доступ к необходимым источникам). Такие игроки до сих пор не являются наиболее значимыми участниками рынка, поскольку модель монетизации в меньшей мере предполагает майнинг. С другой стороны, если биткоин все-таки получит более широкое распространение и регуляторную поддержку, стоит ожидать прихода больших энергетических игроков в индустрию майнинга, что серьезно повлияет на хеш-цену.

С другой, существуют майнеры, у которых, с одной стороны, есть определенные инфраструктурные активы (оборудование, финансы, специалисты и так далее), но нет того, что позволяло бы самостоятельно генерировать электроэнергию. Это значительная доля майнеров, и их возможные риски выше, чем у конкурентов. Вполне вероятно, что лишь немногим из этих энтузиастов удастся обеспечить инвесторам минимально необходимую прибыль. Многие участники этого сегмента рынка могут остаться ни с чем, даже если получат какой-то положительный результат от краткосрочного повышения хеш-цены. Их деятельность менее стабильна, поскольку они сильно зависят от выбора места размещения мощностей, заключения контрактов с энергокомпаниями и договоренностей с кредиторами.

Наконец, на рынке представлены участники, которые связаны с «трудно добываемой» энергией, что делает их действительно привлекательными для долгосрочных инвесторов. Чаще всего это своеобразные стартапы и предприятия, которые находятся на раннем этапе своего развития. Они монетизируют нестандартные источники электроэнергии вроде метана с мусорных свалок или заводят партнерства с поставщиками возобновляемой «зеленой энергии», заключая контракты на будущее. Их основные риски – проблема масштабирования бизнеса, поскольку существуют серьезные ограничения объема поставляемой электроэнергии. С другой стороны, если на рынке представлен поставщик дешевой энергии, получаемой в результате переработки, майнеру выгодно сотрудничать с ним на постоянной основе, а инвестору вкладываться в подобное стабильное предприятие.

Специалисты ожидают, что вместе с увеличением популярности подобной ниши, стоит ожидать значительного роста случаев, когда майнинг биткоина будет внедрен в цепочку сопряженных отраслей. Это компании, которые обеспечивают большое потребление энергии и где есть возможность монетизировать жар (тепло), получаемое от майнинга, для других целей. Или монетизировать энергию, которая в противном случае будет израсходована впустую.

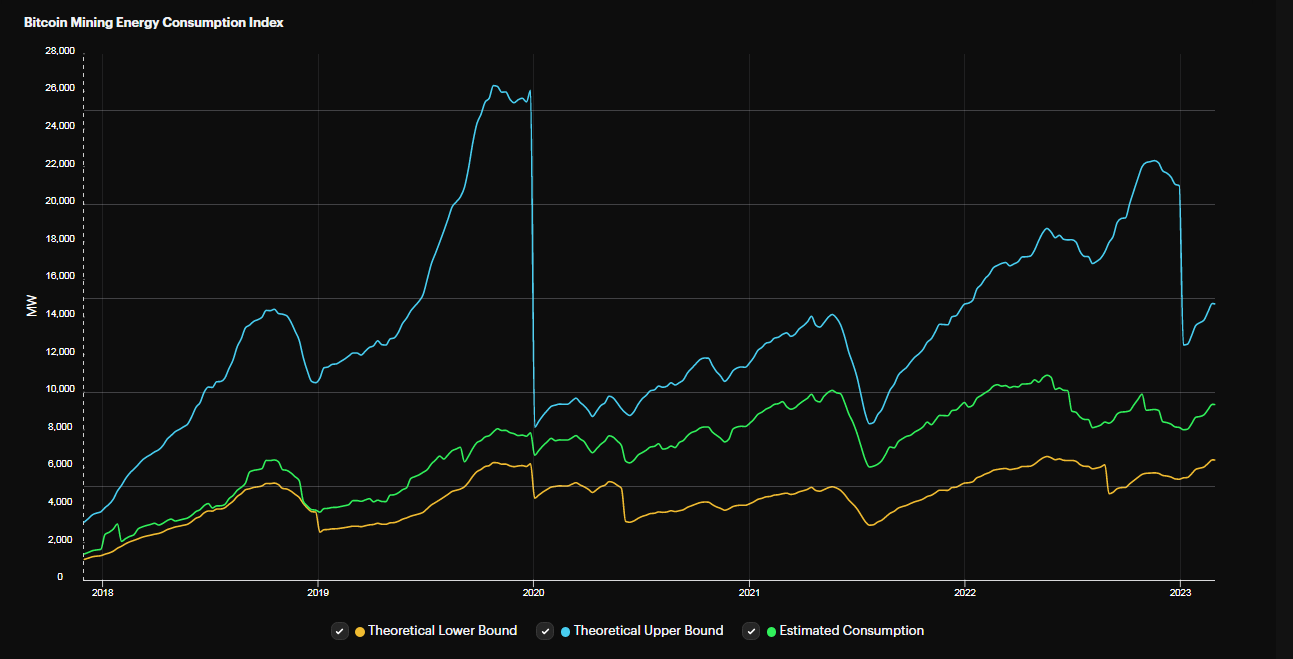

В пользу этого косвенно говорит текущий уровень индекса энергопотребления Биткоина:

Источник: hashrateindex.com

Можно отметить, что текущий расчетный уровень энергопотребления примерно соответствует аналогичным показателям 2021 и 2022 годов. В целом майнеры все более склонны ориентироваться на дешевую альтернативную или так называемую вторичную электроэнергию, минимизируя издержки, что особенно актуально во время медвежьего цикла. Также невысокий рост уровня энергопотребления связан с использованием более энергоэффективного оборудования.

Рынок «углеродных кредитов» сейчас находится на стадии становления, в будущем он вероятнее всего окажется более доходным при росте курса BTC. Основной риск для майнеров при таком сценарии – возможные регуляторные ограничения, связанные с «зеленым трендом» и экологией. Уже сейчас регуляторы и чиновники поднимают вопрос о выделении такого понятия как «промышленный майнинг» (иногда «лицензированный майнинг»), учитывающий специальные тарифы для игроков рынка. С такими инициативами выступают, в том числе в России и Казахстане. Интересно, что в РФ при этом мощности для добычи криптовалюты продолжают расти.

Это и доводы в пользу дерегулирования – мы зарабатываем на переработке электроэнергии, которая могла бы быть потрачена впустую. Так же могут найтись и противники идеи, которые, наоборот, будут аргументировать запреты и ограничения якобы с позиции высокого вреда для экологии, который несет майнинг биткоина как таковой.

Для майнеров, у которых уже сейчас есть выход на различные источники энергии и подходящие вычислительные мощности, по оценкам специалистов, наступает время для возможного роста. Конечно, он потребует капитала, потому в определенных случаях небольшой размер заемных средств допустим. Естественно, майнеры будут искать условия с максимальным сроком и самым выгодным соотношением процента. Кредиторы в свою очередь ищут максимальное обеспечение, поскольку в условиях криптозимы, при отсутствии денежного потока со стороны майнера, кредиторы заинтересованы в возмещении убытков в другой материальной форме.

Итого: майнеры в 2023 году столкнутся с новыми запросами со стороны кредиторов в отношении финансового обеспечения предприятий. В некоторым смысле это напоминает практику публичного подтверждения обеспечения централизованными криптобиржами после коллапса FTX и банкротства ряда других крупных игроков.

Данный материал и информация в нем не является индивидуальной или иной другой инвестиционной рекомендацией. Мнение редакции может не совпадать с мнениями автора, аналитических порталов и экспертов.